🧲 وقتی صحبت از معامله در بازارهای مالی میشود، همهچیز حول یک سؤال کلیدی میچرخد: «کدام بازار یا نماد واقعاً سودده است؟»

شاید برای شما هم پیش آمده که وارد یک معامله شدید، اما با گذشت زمان دیدید نه تنها سود نمیکنید، بلکه سرمایهتان هم درگیر یک بازار فرسایشی شده.

در این آموزش کاربردی، یاد میگیرید چگونه در عرض چند ثانیه با تحلیل چارت قیمت، ضریب سوددهی یک بازار را تشخیص دهید و فقط وارد معاملات پرپتانسیل شوید. این روش برای همه بازارها—بورس، فارکس یا ارز دیجیتال—قابل اجراست و نیازی به محاسبات پیچیده ندارد.

در علم اقتصاد، مفهومی وجود دارد به نام ضریب سوددهی (یا ضریب چولگی) که نشان میدهد یک نماد معاملاتی چقدر پتانسیل سوددهی در آینده دارد.

✅ اما من این اصل پیچیده اقتصادی را به روشی ساده، کاربردی و قابل اجرا در بازارهای مالی به شما یاد خواهم داد.

در روش آموزش دادهشده، شما با سه نشانهی بصری در چارت میتوانید در چند ثانیه متوجه شوید که:

آیا این بازار یا نماد سودده است؟

آیا سوددهی آن رو به افزایش یا کاهش است؟

و آیا ارزش دارد سرمایهتان را درگیرش کنید یا نه؟

خیلی ساده:

اگر شما وارد بازاری شوید که ضریب سوددهیاش پایین است، حتی اگر استراتژیتان درست باشد و جهت را خوب تشخیص دهید، باز هم سود خوبی نصیبتان نمیشود.

برعکس، اگر بتوانید بازارهای با ضریب چولگی بالا را شناسایی کنید، ریسک کمتر و سود بیشتر خواهید داشت.

ما با بررسی سه عامل میتوانیم ضریب سوددهی را تحلیل کنیم:

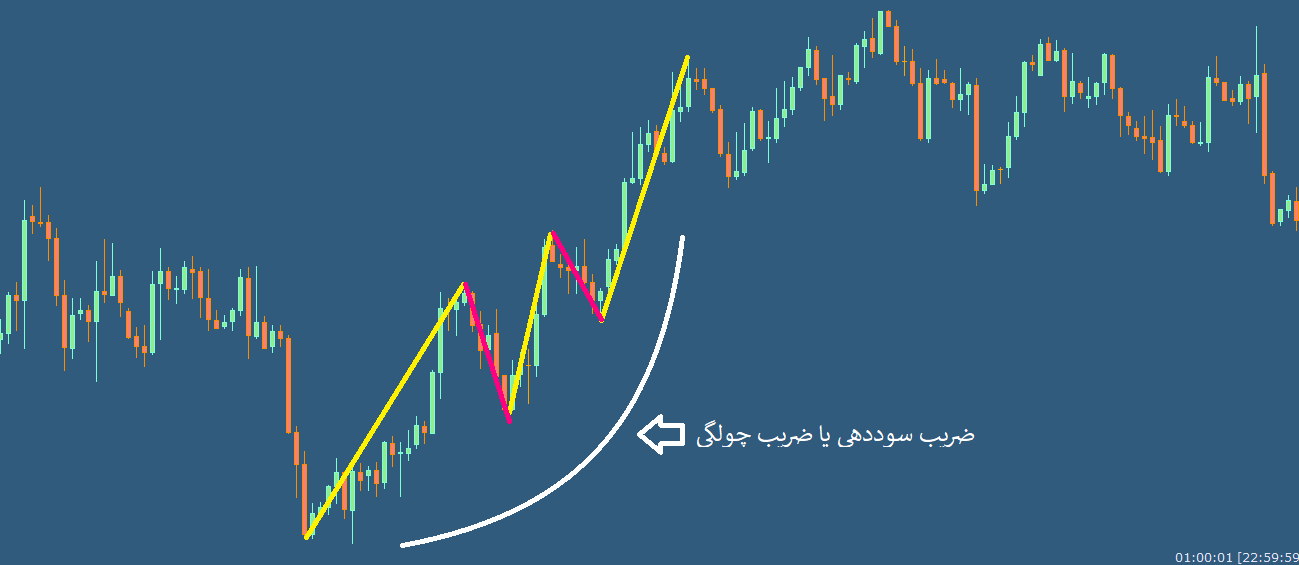

📷 تصویر شماره 1و 2

عمق اصلاحها بهتدریج کم شده

پرتابهای قیمت افزایش یافته

زاویهی گامهای صعودی هم تیزتر شده

✅ این یعنی ضریب چولگی صعودی در حال افزایش هست؛ بازار در حال قدرتمند شدن و ورود خریداران موثره.

📷 کاهش عمقها و افزایش شیب گامها = افزایش ضریب چولگی در روند صعودی

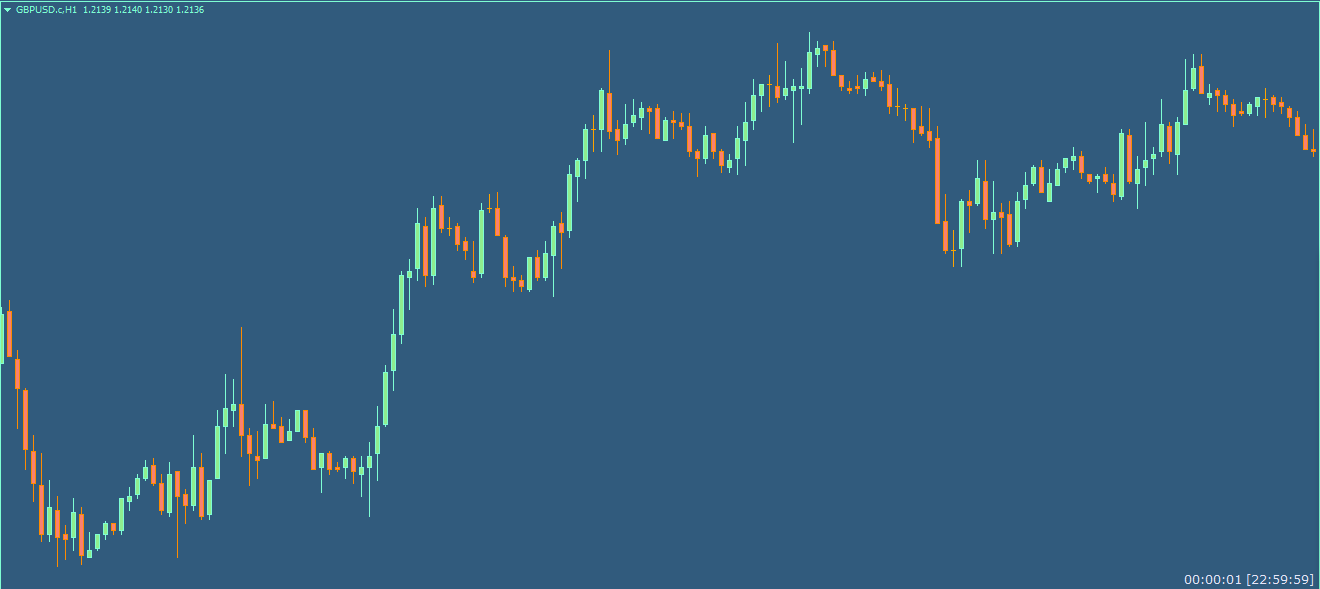

🔎 تصویر شماره 3

در ادامهی روند صعودی، در این تصویر میبینیم که:

عمقها بهصورت ناگهانی زیاد شده

پرتاب قیمت کاهش یافته

🟥 این یعنی بازار سودده قبلی، حالا دیگه قدرت خودش رو از دست داده و وارد فاز فرسایشی شده. معاملهگران مؤثر دیگه تمایلی به ادامهی خرید ندارند.

📷 افزایش عمق و کاهش زاویه گام = کاهش ضریب چولگی و هشدار خروج از معامله

یکی از ویژگیهای بازارهای پویا اینه که خودشون، علائم هشدار یا سیگنال ورود و خروج رو در دل حرکت قیمتها نشان میدهند. شما لازم نیست حتماً از اندیکاتورها یا ابزارهای پیچیده استفاده کنید؛ فقط باید زبان بازار را بفهمید.

📍 همانطور که در تصویر شماره 3 میبینید، بازار صعودی بوده، اما با:

افزایش عمقهای قیمتی

کاهش پرتاب قیمت

خود بازار داره به ما میگه:

«دیگه وقتشه اینجا رو ترک کنی، چون سوددهی داره کم میشه!»

✅ این یعنی در بازار پویا، کاهش ضریب چولگی یک هشدار بسیار قوی برای خروج از معامله یا عدم ورود مجدد است.

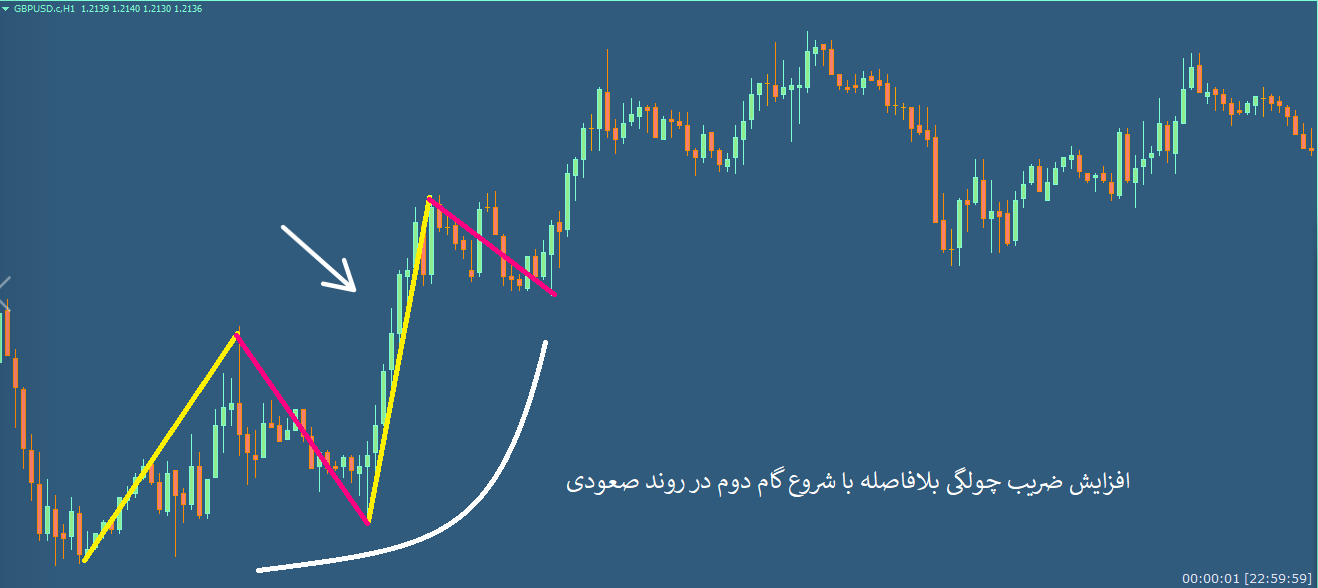

🔍 به تصاویر شماره 4 و 5 دقت کن. اینها مثالهایی از بازارهای واقعاً سودده هستند:

از همان ابتدای حرکت، زاویهها روبه افزایشاند

پرتاب قیمتها قویتر شده

اصلاحها (عمقها) کم و کوتاهاند

✅ این یعنی:

این بازارها نه تنها پویا هستند، بلکه ضریب سوددهیشان رو به افزایش است و بهترین موقعیتها برای ورود معاملهگران حرفهای را فراهم میکنند.

📷 بازار با پرتاب قوی، عمق کم و زاویه افزایشی = بازار پویا و مناسب برای خرید

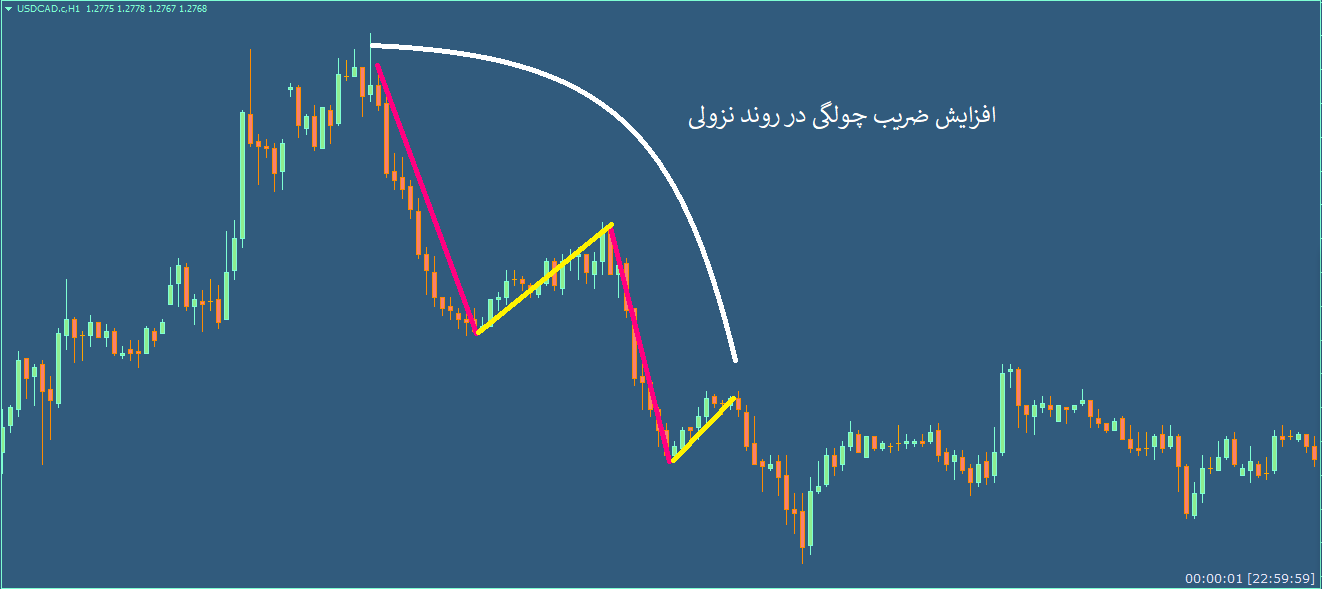

🔎 تصویر شماره 6 و 7

در این دو تصویر وارد یک روند نزولی میشویم که ویژگیهای زیر را دارد:

عمق اصلاحات کم شده

پرتاب نزولی قیمتها افزایش یافته

زاویه حرکت نزولی نیز بیشتر شده

✅ این یعنی ضریب چولگی نزولی در حال افزایش است؛ روند نزولی با قدرت و فشار فروش قوی ادامه دارد.

📷 پرتابهای قوی و زاویه تند در نزول = ضریب چولگی نزولی بالا

🔎 تصویر شماره 8 و 9

در اینجا تغییر فاز را مشاهده میکنیم:

گام اول نزولی با زاویه تند و عمق کم شروع شده

اما از گام دوم، پرتاب قیمتها کم شده

شیب نزول کاهش پیدا کرده

عمق اصلاحات افزایش یافته

🟥 این یعنی ضریب چولگی نزولی در حال کاهش است؛ قدرت روند نزولی بهشدت ضعیف شده و بازار در حال ورود به فاز فرسایشی است.

📷 افزایش عمق اصلاح + کاهش شیب = کاهش قدرت روند نزولی و افت چولگی

برای درک بهتر رفتار بازار، میتوان منحنی ضریب چولگی را رسم کرد.

(این آموزش در تاریخ 5 مرداد 1404 به روزرسانی شده)

برای ادامه مطلب میتونی وارد سایت اصلی بشی و تا بهتر با این موضوع آشنا بشی!....